「最近投資を初めたんだけど、損するのが怖いから分散投資しておこうかな」

「ネットで調べたら卵は一つのカゴに入れるなっていう名言があって分散投資したほうがいいのかな」

と思っている人も多くいるのではないでしょうか。

私個人としては投資初心者のうちは分散投資は不要と考えています。

難しく分散など考えずに、emaxis slimオールカントリーもしくはemaxis slim S&P500に全額投入で問題ないと考えています。

具体的には、つみたてNISA満額とiDeCo満額と楽天カード積立満額の月62,000~73,000円までは上記の2つのいずれかもしくは両方に全額投入でいいと思います。

以下では投資初心者に分散投資が不要な理由と投資中級者〜上級者が分散投資をする際に考慮するべきことについて解説していきます。

※以下は私見であるため、異なる考えを持っている人も多くいると思います。あくまで1個人投資家の意見として参考にしてください。

初心者に分散投資が不要な理由

投資初心者にとって分散投資が不要な理由は2つです。

- 長期のインデックス投資であればリターンがマイナスになる可能性が極めて低いから

- 分散投資をするとリターンが低くなるから

長期のインデックス投資であればリターンがマイナスになる可能性が極めて低いから

理由の1つ目は長期のインデックス投資であればリターンは安定するためです。

インデックス投資はS&P500や全世界に投資するものを想定しています。

データで見ていきましょう。以下はS&P500に連動する米国ETFであるSPYの年ごとのリターンを表しています。(1994年から2021年の期間です。)

単年で見ると、28年のうち、8年でマイナスのリターンとなっています。28分の8なので、29%の確率でマイナスになります。

特に2008年はリーマンショックで大きく下がっています。2000年〜2002年はITバブル崩壊の影響で3年連続マイナスになっています。

このように単年で見ると確かに株式だけに投資していると損をすることも多いように感じるかもしれません。

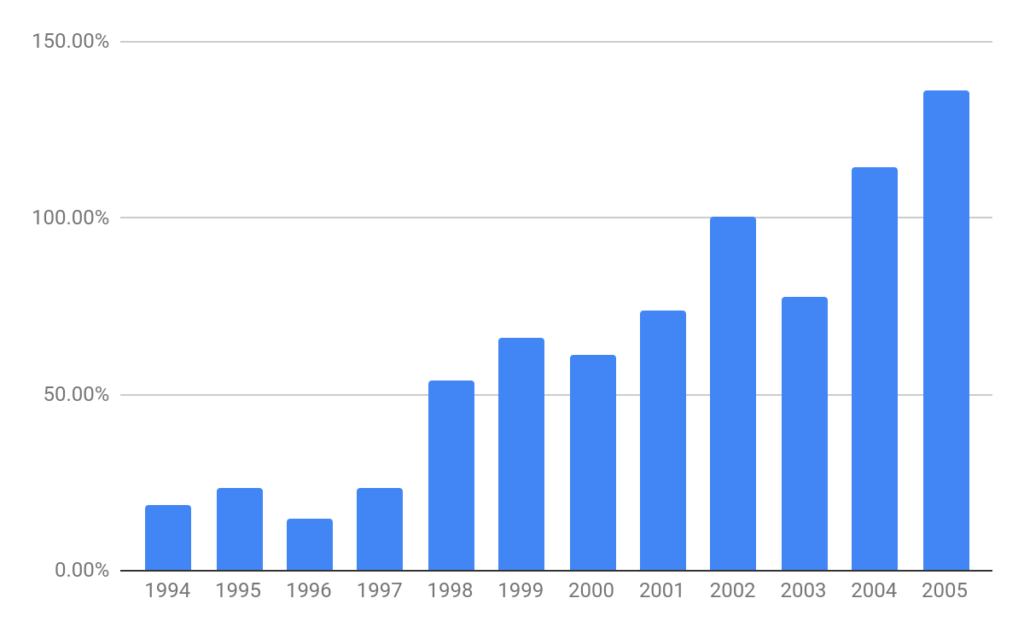

一方で、10年間毎月積立投資した場合のリターンを下記に示します。横軸が投資開始時期で縦軸が10年間の最終リターンを示しています。

例えば一番左は1994年から2004年まで積立投資をしたときの最終リターンが+33%であることを示しています。

10年間投資をした結果でみると、1999年と2000年に初めた場合以外はすべてプラスのリターンで着地しています。18回で2回マイナスとなっているので、マイナスに終わる確率は11%です。

単年だけでみると29%の確率でマイナスになっていたため、投資期間を10年間に伸ばすことでマイナスに終わる確率を半分以下にすることができています。

更に長く16年間投資した場合でみてみましょう。下記になります。

16年間投資すれば、どのタイミングから投資を開始しても最終リターンはプラスになっています。

資本主義社会の中で基本的に株式市場は成長を続けます。そのため、特定の短い期間を切り取った場合マイナスになることはあるものの、長い期間でみればプラスになる可能性が非常に高いです。

もちろん将来どのような値動きをするかを予測することはできません。しかしこれまでのデータが示すとおり、長い期間で見ればいつから始めてもプラスになる可能性は高いと思います。

そのため、マイナスになるのが怖いから分散投資をするという人は、投資商品の分散ではなく、時間の分散をすることのほうが重要です。

具体的には毎月コツコツ積み立てて、絶対にやめないことと、それを20年以上続けることです。

そうすれば投資による結果がマイナスに終わる可能性は限りなく低いです。

分散投資をするとリターンが低くなるから

分散投資が不要な理由の2つ目は、基本的に分散投資をするとリターンが低くなるからです。

アセットクラスは主に株式・債権・REIT・コモディティといったものがメジャーかと思います。

この中で最も平均リターンが高いのは株式です。具体的にデータでみてみましょう。

それぞれのアセットクラスでメジャーなETFのパフォーマンスで比較しています。

| 1年 | 3年 | 5年 | 10年 | |

| 米国株(SPY) | 56.25% | 16.78% | 16.23% | 13.81% |

| 米国債(AGG) | 1.36% | 5.23% | 3.44% | 3.48% |

| REIT(VNQ) | 36.73% | 11.00% | 6.13% | 8.91% |

| ゴールド(GLD) | 9.05% | 8.98% | 6.40% | 1.63% |

これをみると、どの期間で見ても株式が他のアセットを圧倒していることがわかるかと思います。直近での株式市場が絶好調であることを差し引いても、やはり株が強いです。

つまり、分散投資とは株式よりもパフォーマンスが劣っているものをポートフォリオに混ぜ込むことに等しいので、株式のみよりも期待リターンは低くなります。

実際に分散投資をしているバランスファンドと株式のみのファンドのパフォーマンスを比較します。

| 1年リターン | 1年リスク(振れ幅) | |

| emaxis slim S&P500 | 52.14% | 17.15% |

| emaxis slim バランス(8資産均等) | 29.17% | 9.79% |

emaxis slim バランス(8資産均等)は人気のあるバランスファンドで、国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内リート、先進国リートの8資産を12.5%ずつ保有するファンドです。

emaxis slim S&P500は米国株式に100%投資するファンドです。

emaxis slim S&P500が設定されて日が浅いため、1年リターンのみの比較ですが、株式のみがバランスファンドに比べて倍近いリターンとなっています。

バランスファンドの良いところとして、リスクが低くなっています。(リスクとはリターンの振れ幅の大きさを指します。)

すなわち、リスクが高いと大きなリターンになることもあれば、リターンがマイナスになる可能性も高いということになります。

バランスファンドに投資する人(=分散投資をする人)はリスクが少ないという理由で分散しているかと思います。

確かにリスクは小さくなりますが、株式100%だとしても、上で見たように十分な時間分散をすればリターンの振れ幅は安定してくる可能性が高いです。

そのため、長期投資の前提にたてば、リスクを小さくするために分散投資をする必要性は薄いと考えています。

投資初心者でも分散投資したほうがいい人

ここまで分散投資は不要という立場で書いてきましたが、投資に対するスタンスは人それぞれであるため、投資初心者であっても分散投資をしたほうが良いケースというのがあります。

そもそも積立投資は長期間に渡り継続することが超重要です。

何に投資するかよりも、継続して投資することのほうが重要です。

そのため、分散投資をしているほうが投資を続けられそうと思う人は分散投資をしたほうが良いです。株式100%と比べて多少リターンが落ちたとしても、継続すれば大きなリターンを得ることができます。

具体的には、日々の値動きを気にしてしまって、マイナスになると損切りをしたくなる人は分散投資するほうがおすすめです。

債権などの値動きが安定していて、株式と相関が小さいアセットを組み込むことで、ポートフォリオ全体の値動きを安定させることができます。

そうすると「マイナスになっているからどうしよう、損切りしたほうがいいのかな」と気を病むことは少なくなると思いますし、その結果投資を継続しやすくなると思います。

逆に値動きを全く気にしない人、投資について日常的に考えないという人は株式100%で入れっぱなしにしておくことがおすすめです。

まとめ

基本的には投資初心者に分散投資は不要ということを解説してきました。

株式100%であっても、長期間投資を継続すればリターンがマイナスで終わる可能性は限りなく低いです。そのため、最も高いリターンが期待できる株式に集中投資することがおすすめです。

ただし、その際は全世界もしくはアメリカの市場と連動する投資信託を選びましょう。個別株だと長期投資してもマイナスリターンに終わる可能性は高いです。(個別株だと倒産する危険性もあります)

投資初心者におすすめなのは、S&P500か全世界に連動する投資信託に積立設定をして、投資している事自体を忘れてしまうことです。

逆にどうしても日々の値動きが気になってしまって、マイナスになっていることに耐えられないという人には分散投資をすることがおすすめです。

積立投資では何に投資するかよりも、投資を継続することが最も重要です。

自分にあった投資方法で末永く投資を続けていただければなと思います。

一方で投資金額が増えてくれば、分散投資をする意味も出てくるので、多少は分散投資について考えたほうが良くなってきます。そのあたりは別の記事で詳細に書いていきたいと思います。

コメント